|

Tweet

|

|

|

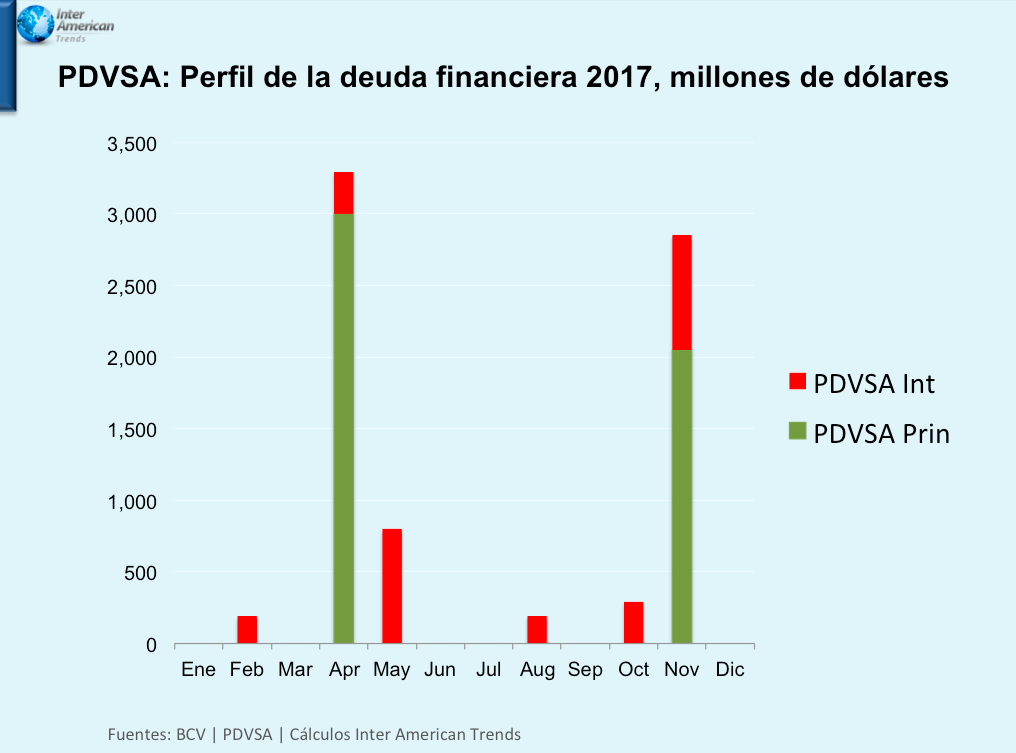

En el 2017, PDVSA enfrentará el pago de $7.615 millones correspondientes al principal de los bonos PDVSA 2017, sumando los intereses de los bonos del 2021, 2022, 2024, 2026, 2027, 2035 y 2037. El capital asociado a este monto asciende a $5.050 millones, de los cuales $3 mil millones vencerán en abril y $2.050 millones en octubre. Será la primera vez que PDVSA efectúe la devolución del principal en el primer cuatrimestre del año. Hasta ahora lo ha venido haciendo en octubre y noviembre, lo que coloca la caja de PDVSA en una situación muy crítica, porque durante este año ha tenido que hacer malabarismos para cumplir con los compromisos adquiridos ante los contratistas y empresas de servicios. “PDVSA ha estado ofreciendo la figura de pagarés, así como otros tipo de instrumentos financieros para saldar sus deudas”, y con las empresas de perforación Weatherford y Halliburton “la estatal Petróleos de Venezuela firmó un acuerdo para refinanciar la deuda” el pasado 29 de julio. Hace dos años en una situación similar de iliquidez de divisas, Rafael Ramírez, presidente de PDVSA, anunció la obtención de líneas de crédito por un monto de $2mil millones de las casas matrices de Schlumberguer, Wheatherford y Halliburton para incrementar sus actividades de taladro en Venezuela. El resultado está a la vista, la actividad de taladro ha disminuido 25% este año en el país, afectando la producción de crudo de PDVSA. La caída en los primeros siete meses del año fue de 230 mil barriles/día. Ante esta situación, la caída de la producción de petróleo y la acumulación de cuentas por pagar, Eulogio del Pino busca reestructurar el pago de los bonos que se vencen en el 2017. Esta semana, la agencia de noticia Reuters publicó que PDVSA está en conversaciones con el banco suizo, Credit Suisse AG (TVIX), para efectuar lo más pronto posible un potencial canje de la deuda que vence en el 2017. Simultáneamente, en un intento de formar un grupo de acreedores y elaborar una propuesta de canje voluntario, la firma de asesoría financiera Rothschild habría contactado a los tenedores de los bonos PDVSA 17 de acuerdo a International Financing Review. Del Pino, a través de Rothschild, buscó determinar la probabilidad de éxito del swap entre los acreedores, y con el banco suizo establecer las condiciones del nuevo bono. Hasta ahora pareciera que la operación estaría montada si el nuevo bono es atractivo a los tenedores. Ayer el bono que se vence en abril 2017 tenía un valor de 69%, mientras que el de octubre 74,95%. Es decir, que para hacer un canje con un valor presente neto igual al valor facial original, el nuevo bono tendría un valor nominal entre $145 y $135 respectivamente, lo que resultaría en un incremento de $3.144 millones a la deuda financiera de PDVSA. En vez de pagar $7.615 millones este año, la nación terminaría cancelando $10.759 millones, 41% más. Es precisamente este nuevo endeudamiento el que pone en riesgo toda la operación, porque para hacerlo debería estar registrado en una Ley de Endeudamiento Especial Anual para el ejercicio fiscal 2016, y para ello la Asamblea Nacional debe aprobarla por mayoría. El ejecutivo buscará saltar este requisito para lograr el nuevo endeudamiento de PDVSA a través de un dictamen de la Sala Constitucional del Tribunal Supremo de Justicia (TSJ) basándose en el decreto de estado de excepción y emergencia económica. Sin embargo, en un nuevo gobierno en el cual los nuevos actores revisen las decisiones tomadas por el gobierno de Maduro bajo el amparo del TSJ, para burlar el articulado de la Constitución, en cuanto al endeudamiento público, entrega de concesiones, formación de empresas mixtas en las actividades estratégicas, entre otras, tendrán el riesgo de ser nulas. Además, aplica la clausura “cross-border” que básicamente se refiere a lo que es bueno para el pavo es bueno para la pava, con lo cual el canje del bono abriría una puerta por donde todo los tenedores querrán pasar. Seguir alargando la angustia de una muerte anunciada del modelo económico del Plan de la Patria, sin abordar la crisis económica-financiera de la República de manera estructurada es perder el tiempo. Es importante tener en cuenta que los petrobonos y vebonos fueron uno de los mecanismos para el lavado de dinero producto de las actividades ilícitas y de la corrupción durante la Administración de Chávez, lo que agrega más stress a la operación de canje del bono 2017. Al final se podría tener la trazabilidad de los inversionistas y empresas que lo adquirieron, después de la decisión de la corte suiza de retirar el secreto bancario de las cuentas en dólares para las autoridades americanas. La reestructuración de los bonos de PDVSA 2017 será otro intento fallido de Del Pino, y continuará con la crisis de divisas disponibles tanto para el gobierno como para la estatal petrolera. |