|

Tweet

|

|

|

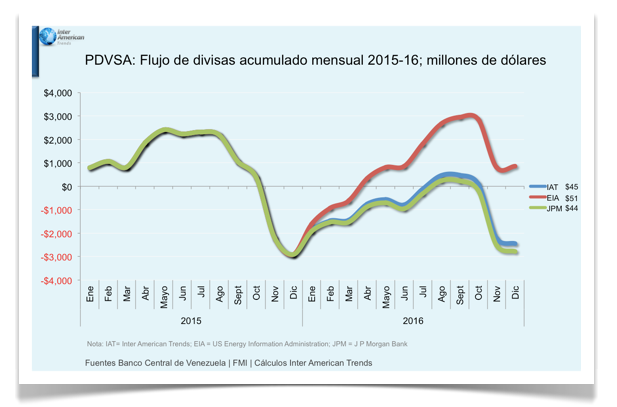

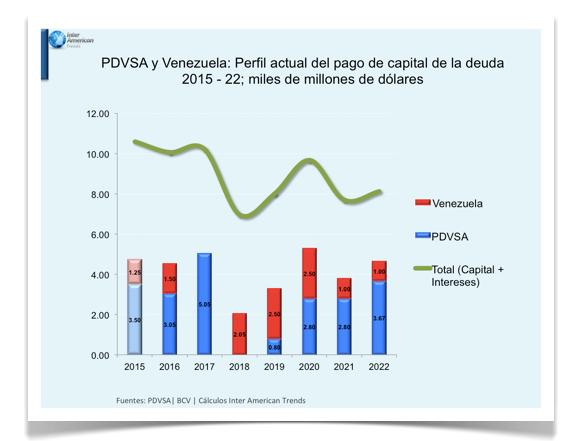

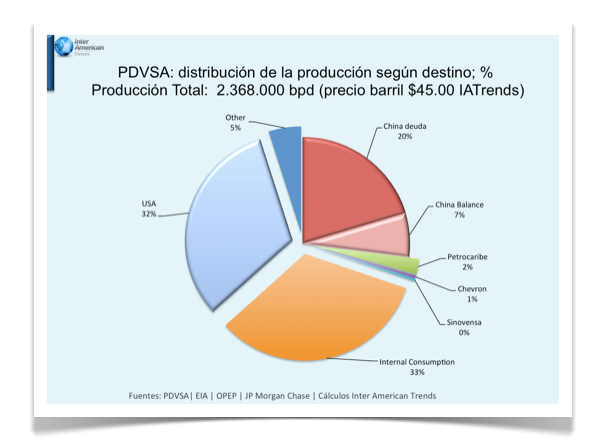

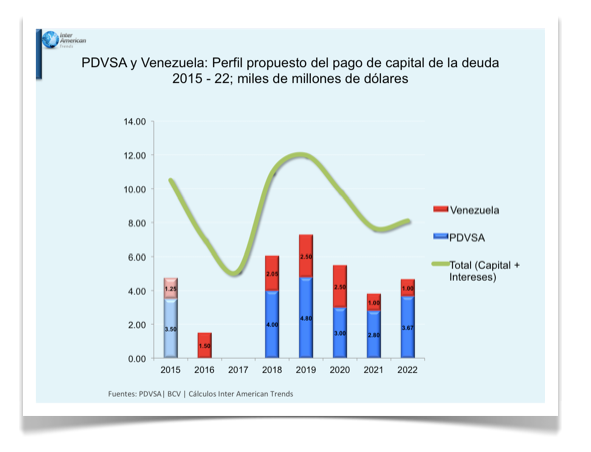

El presidente de PDVSA, Eulogio Del Pino, planteó el pasado viernes 6 de noviembre la posibilidad de renegociar con los tenedores de los bonos PDVSA16 y PDVSA17 los vencimientos en los próximos dos años, para modificar el perfil de servicio de la deuda de esos años. Lo que ocurre es que la caja de PDVSA en dólares, después de cumplir con el servicio de la deuda total de los bonos este año 2015 ($10.602 millones), es deficitaria desde el pasado mes de octubre. Y el próximo año, con los escenarios de precio del barril de petróleo, estará muy comprometida. El único escenario que le permitiría a PDVSA manejar los compromisos previstos en divisas para el 2016 es un precio del barril de petróleo de $51, promedio año. Un escenario con probabilidad de ocurrencia baja, en estos momentos. Mientras que con el escenario de precio de J. P. Morgan Bank de $45 el barril y el de Inter American Trends de $44, la caja de PDVSA tendrá un déficit en divisas de $17 mil millones en el 2016. Por lo que Del Pino declaró: "los vencimientos previstos para los ejercicios 2016 y 2017 [PDVSA] son más elevados que los establecidos para los años 2018 y 2019". Y sugirió "proponer un mecanismo para reducir los vencimientos inmediatos y distribuirlos mejor en el mediano plazo". Con la idea de ahorrar dólares a través de la disminución del servicio de la deuda. La propuesta de Del Pino surge por la incapacidad de PDVSA para incrementar la producción de crudos. Y, en consecuencia, los ingresos de divisas se ven comprometidos por los saldos que debe pagar la estatal con barriles de petróleo. En el caso del préstamo del Fondo Chino ($18 mil millones) y de los socios en las Empresas Mixtas, con la estadunidense Chevron ($2 mil millones) en Petroboscán, la china en Sinovensa ($4 mil millones) y empresas de servicios de perforación. Adicionalmente, por los volúmenes de crudo subsidiados a los países de Petrocaribe-Alba que PDVSA financia una parte de la factura en un lapso de 20 años. Del total de la producción de crudo lo que realmente ingresa como divisas a la caja de PDVSA es el 40%. El resto, 60%, no aporta dólares constantes y sonantes. Con un precio promedio año de $44 barril, la cesta de crudo venezolano, y el servicio de la deuda 2016, PDVSA podrá vender al Banco Central de Venezuela (BCV) $5.345 millones. Una cantidad de dólares que llevaría a la Administración de Maduro a una catástrofe. Porque no tendría los recursos para que la economía funcione, si sigue con las políticas económicas actuales. La propuesta de Del Pino de canjear la deuda (capital) 2016 y 2017, $8.1 mil millones, para los años 2018, 19 y 20 permitiría a PDVSA disponer de una cantidad de dólares extras que mantendría la situación actual de crisis económica-social que atraviesa Venezuela y evitaría el escenario de catástrofe. Sin embargo, el canje voluntario de los bonos de PDVSA seria costoso, dependiendo de los términos exactos de la fianza, el canje probablemente resultaría entre $ 11-12 mil millones el nuevo monto del bono, en comparación con un total de $ 8.1 mil millones de los PDVSA 16s, PDVSA 17Ns y PDVSA 17Os. La estrategia de Del Pino es que el monto sea cerca de $ 12 mil millones para atraer a los tenedores de bonos existentes, lo que aumentaría el monto total de la deuda de PDVSA en $ 4 mil millones, que se encuentra actualmente en $ 33.5 mil millones. El canje se traduciría en un aumento nominal de casi un 50% con respecto a los bonos ofrecidos hasta ahora. Del Pino se asombra que el mercado de capitales no responda favorablemente al pago puntual de la deuda de PDVSA, $5.893 millones. Y, comenta "el endeudamiento por las vías tradicionales está resultando extremadamente costoso (...) por lo que PDVSA está buscando mecanismos con sus socios de las empresas mixtas para apalancar sus planes de inversión". Lo que ocurre con esta opción es que el pago del aporte del socio de las empresas mixtas se realiza con crudo. Un mecanismo que ya fue utilizado por Chevron y China National Petroleum Corporation con poco impacto en el incremento de la producción de crudo de PDVSA. Del Pino se encuentra deshojando la margarita. Porque si paga la deuda en el 2016 el país entra en un escenario catastrófico, y si lo bonos son canjeados, PDVSA tendrá cada vez menos dólares disponibles para operar y venderle al BCV en el corto plazo. |